Renditewunder Deutsche Rentenversicherung?

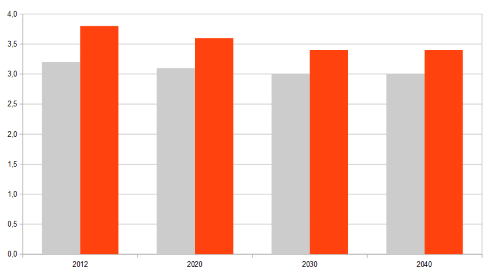

Wo gibt es heute noch hohe Renditen? Bei der gesetzlichen Rente. 3,4 Prozent jährliche Rendite kalkuliert die Deutsche Rentenversicherung für Frauen, die am 1.1.2040 in den Ruhestand gehen. Aber stimmt das?

Die Frage ist ziemlich spannend. Das Bundesverfassungsgericht hat nämlich festgestellt, dass eine negative Rendite verfassungswidrig wäre. Mit anderen Worten, jede Generation hat das Recht mindestens so viel herauszubekommen, wie sie an Beiträgen eingezahlt hat.

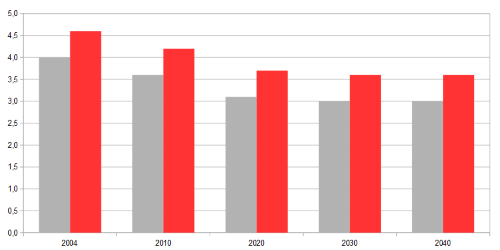

Selbst wer 2040 in Rente geht, das betrifft vor allem die Geburtsjahrgänge Anfang der 1970er Jahre, soll noch 3,0 Prozent Rendite erzielen, Frauen sogar 3,4 Prozent. Unterstellte wurde dabei ein Renteneintritt mit 65 nach 45 Beitragsjahren sowie ein Durchschnittsverdienst. Das widerspricht Aussagen des Gesamtverbandes der Deutschen Versicherungswirtschaft (GDV), wonach schon die Jahrgänge ab 1958 eine negative Rendite erzielen.

Nun ist der GDV natürlich nicht ganz ohne Eigeninteressen, ebenso wenig die Deutsche Rentenversicherung.Die DRV muss Vorgaben des Verfassungsgerichts einhalten und will natürlich nicht als Dieb am Geld der jüngeren Generationen dastehen, die privaten Versicherer werben für einen höheren Anteil privater Vorsorge (siehe dazu den Erklärbeitrag: Kapitaldeckungs- oder Umlageverfahren?.

Trotzdem bleibt die Frage: Wie lässt sich der Unterschied erklären. Die Antwort ist ganz einfach. Die meisten Berechnungen, die eine negative Rendite vorhersagen, vergleichen die Einzahlungen mit der späteren Altersrente. Allerdings werden aus den Beiträgen auch die Hinterbliebenenrenten, Erwerbsunfähigkeitsrenten und Reha-Leistungen bezahlt.

Die Rentenversicherung rechnet deshalb anders, sie zieht 20 Prozent ab, die für andere Leistungen als die Altersrente ausgegeben werden. Auf die übrigen 80 Prozent der Beiträge gerechnet kommt man zu den veröffentlichten Ergebnissen. Welche Berechnung ist nun glaubhafter?

Tatsächlich müssen die Anteile für weitere Leistungen mit berücksichtigt werden. Sie gehören mit zur Auszahlung, viele alarmistische Studien sind deshalb falsch. Allerdings rechnet auch die DRV sich etwas schön. Die Rendite von mindestens 3,0 Prozent gilt nur für die Altersrente. Für die übrigen 20 Prozent wurde keine Rendite berechnet. Hier machen ab 1961 geborene Beitragszahler vermutlich Verluste. Denn sie zahlen aktuell für die Berufsunfähigkeitsversicherung der bis zum 1. Januar 1961 geborenen Rentner, werden diese Rente aber selbst nicht mehr erhalten, sondern nur noch eine Erwerbsunfähigkeitsrente.

Schwerer wiegt aber ein anderer Trick der DRV. Die Renditen beziehen sich immer auf Personen, die zu einem bestimmten Zeitpunkt in den Ruhestand gehen. Mit anderen Worten: Wer vorher schon gestorben ist und damit einen Verlust von 100,0 Prozent macht, bleibt außen vor.

Nicht berücksichtigt werden auch die Steuerzahlungen. Sie sind für das Verfassungsgericht nicht relevant, weil nur Beiträge einen Anspruch auf eine Gegenleistung beinhalten, nicht aber Steuern (so habe ich es zumindest mal im Studium gelernt, das ist aber schon etwas her).

Man sollte vermuten, dass die Renditen der älteren Generationen einschließlich Steuern höher ausfallen, die der nachrückenden geringer. Beispielsweise wegen der Erhöhung der Mütterrente für Mütter von vor 1992 geborenen Kindern. Schließlich bekommen Mütter vor 1992 geborener Kinder mittlerweile zwei Jahre Kindererziehungszeiten angerechnet. Das ist zwar weniger, als für nach 1992 geborene Kinder gewährt wurde, aber mehr als das, was man selbst der eigenen Elterngeneration gezahlt hat. Die Kindererziehungszeiten gibt es nämlich erst seit 1985 und zunächst nur für ein Jahr. Die Mütter und Väter von nach 1992 geborenen Kindern sind bisher überwiegend noch nicht im Rentenalter. Das erhöht also den Gewinn aus der Rentenversicherung für diese Generationen.

Umgekehrt könnte man erwarten, dass die jüngeren Generationen einschließlich der Steuerzahlung einen Verlust mit dem Rentensystem machen – allerdings werden Steuerzahlungen in den Modellberechnungen nicht berücksichtigt. Ich habe deshalb versucht, mir selbst ein Bild zu machen. Der Verdacht liegt nahe, dass ein steigender Anteil der Rentenkosten über Steuern finanziert wird – und deshalb kein Anspruch auf eine Gegenleistung besteht.

| Exkurs Mütterrente: In ihrer Empörung darüber, dass diese bisher nur ein Jahr Kindererziehungszeiten statt drei angerechnet bekamen, haben die Funktionärinnen der Frauen Union natürlich verschwiegen, dass diese Generationen während ihres aktiven Berufslebens auch weniger Geld für die Finanzierung dieser Leistungen aufbringen mussten. Kindererziehungszeiten werden nämlich erst seit 1985 berücksichtigt – und auch dann waren die Kosten gering, da zunächst nur ein Jahr angerechnet wurde.Natürlich macht eine Renditeberechnung auf Individualebene für die Mütterrente keinen Sinn, schließlich liegt es in ihrem Wesen, dass sie nicht für gezahlte Beiträge, sondern für eine unbezahlte Arbeit gewährt wird. Aber auf Generationenebene ist die Betrachtung zulässig. Und hier stehen der geringeren Berücksichtigung von Kindererziehungszeiten auch niedrigere Zahlungen gegenüber, die man wiederum selbst an vorherige Generationen leisten musste. Überspitzt gesagt, viele der betroffenen Jahrgängen finanzierten ihren Müttern gar keine Kindererziehungszeiten oder nur ein Jahr, erhalten jetzt aber selbst zwei Jahre angerechnet. |

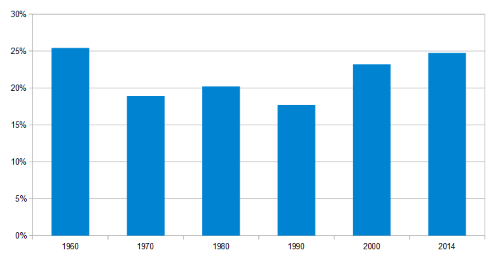

Zumindest auf den ersten Blick bestätigt sich der Verdacht aber nicht. Zwar hat der Bund neben dem Zuschuss für Kindererziehungszeiten und dem Allgemeinen Bundeszuschuss noch einen Zuschuss zum Bundeszuschuss und mittlerweile sogar eine Zuschuss zum Zuschuss zum Bundeszuschuss eingeführt, der Anteil der Bundesmittel liegt aber nach DRV-Finanzstatistik im Jahr 2014 bei rund 25 Prozent. Das ist zwar deutlich mehr als die 18 Prozent im Jahr 1990, aber entspricht etwa dem Niveau von 1960, als der Zuschuss ebenfalls bei 25 Prozent lag (1990 und 1960 nur Westdeutschland).

Ob 1970, 1980 oder gar 1990 geborene Deutsche einschließlich der Steuerzahlungen und der Aufwendungen für Reha, Hinterbliebenen- und Waisenrenten sowie Berufs- und Erwerbsunfähigkeitsrenten mit der Rentenversicherung einen Verlust machen, ist also nicht völlig beantwortet. Zumal ja auch bei den Auszahlungen die Zahlungen für Erziehungszeiten und ähnliches nicht berücksichtigt sind. Vieles spricht aber dafür, dass sie, sollte es keine gravierenden Änderungen geben, nicht so schlecht dastehen werden wie teilweise behauptet. Die Rendite von 3,0 Prozent für Männer, die 2040 in Rente gehen, dürfte aber etwas zu optimistisch sein, vor allem wenn man jene Menschen mitrechnet, die überhaupt nie einen Cent Rente bekommen, weil sie vorher sterben. Die Rendite für die aktuellen Rentnerjahrgänge dürfte aber in den meisten Fällen nicht schlecht sein.

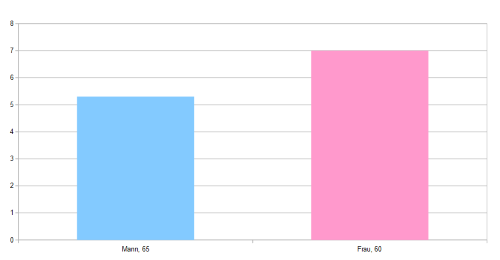

Dabei gibt es natürlich deutliche Unterschiede innerhalb eines Jahrgangs. Das zeigt sich beim Vergleich einer 1997 mit 60 Jahren in Rente gegangenen Frau mit einem mit 65 Jahre in Ruhestand gegangenen Mann. Während die Frau auf eine Rendite von jährlich 7,0 Prozent kommt, sind es beim Mann nur 5,3 Prozent. Warum? Vor allem, weil Männer im Schnitt früher sterben. Außerdem wurde damals ein vorzeitiger Renteneintritt belohnt, die Abschläge bildeten nicht die tatsächlichen Kosten ab. Frauen aber durften bereits ab 60 in Rente gehen (Männer ab 63), das erhöhte die Rendite. Für aktuelle Jahrgänge gilt das aber nicht mehr.

Wer 1997 in Rente ging, erzielt eine ziemlich ordentliche Rendite. Mindestens 5,3 Prozent Wertzuwachs pro Jahr, hat die Deutsche Rentenversicherung ausgerechnet. So viel Gewinn machte ein Mann, der mit 65 in Rente ging. Eine Frau, die mit 70 Jahren in Rente ging, erzielt sogar eine Rendite von 7,0 Prozent (ohne Witwen- und Mütterrente).

Frauen profitieren zusätzlich davon, dass sie öfter Witwenrente bekommen. Eine geschlechtergetrennte Rendite lässt sich aber so nicht berechnen, wie die Mütter- ist die Witwenrente (und Witwerrente) ja ganz gezielt nicht an die Einzahlungen des Empfängers gekoppelt, sondern im Fall der Hinterbliebenenrente an die des Partners. Die Deutsche Rentenversicherung schlägt die Zahlungen an Witwen sogar auf die Rendite des Mannes auf, da sie ja durch dessen Einzahlung begründet wurden.

Vergleichen lässt sich höchsten die Zahlung, die Frauen und Männer über das gesamte Leben aus der Rentenkasse bekommen. Hier dürften Männer trotz geringerer Lebenserwartung besser abschneiden, da der Durchschnittsmann weniger Erwerbslücken und ein höheres Einkommen hat.

Doch die größten Unterschiede liegen zweifellos nicht zwischen den Generationen oder Geschlechtern, sondern schlicht zwischen einzelnen Personen. Wer sich einer guten Gesundheit erfreut, sollte lächelnd in die Rentenkasse einzahlen, wer ein schwaches Herz hat oder familiär vorbelastet ist, darf sich beklagen.

| Kommentar:An dieser Stelle sei mir eine persönliche Anmerkung erlaubt: Eines ist die Rentenversicherung nicht: gerecht. Denn hier wird, wie oben dargestellt, nicht in erster Linie zwischen den Generationen umverteilt. Schon gar nicht, anders als Politiker und Funktionäre gerne behaupten, wird harte Arbeit belohnt. Schließlich richtet sich die Höhe der Renten nicht nach der Zahl der geleisteten Arbeitsstunden und schon gar nicht nach deren Intensität, sondern nach der Höhe der Beiträge. Wer viel rausbekommt, hat zuvor auch viel eingezahlt – oder hat ein langes Leben. Das ist nämlich der wichtigste Umverteilungsmechanismus der Rentenkasse, von Menschen mit geringer zu solchen mit hoher Lebenserwartung. Überspitzt könnte man fast sagen, von den Kranken hin zu den Gesunden. Wenn die DRV damit wirbt, dass Kranke und Gesunde bei ihr den gleichen Beitrag zahlen müssten, dann ist das schon fast frech. Denn eigentlich hätten Kranke einen niedrigeren Beitrag verdient. |

Tut mir leid „RDA“, aber da muss ich ziemlich deutlich widersprechen. Deine Polemik geht am Problem vorbei, denn die aktuellen Rentnergenerationen sind, wie im Beitrag oben beschrieben, nicht nur seltener arm (vgl. „Wie Bild einen Skandal zusammenschreibt„) , sie erzielen auch eine gute Rendite mit der Rentenversicherung, während die junge Generation wohl Verluste machen wird.

Eine Entlastung der nachfolgenden Generationen ist deshalb mehr als angebracht. Solidarität umfasst nicht nur die Alten, sondern auch die Jungen. Vor allem aber ist Alter keine Krankheit, die manche ereilt und andere nicht. Vielmehr ist ein langes Leben eine Gnade. Die wesentliche Umverteilungsfunktion der Rentenversicherung ist deshalb eine von den Kranken (die früh sterben) an die Gesunden um (die lange leben).

Zudem weiß jeder, dass er nicht ewig jung bleibt und kann selbst vorsorgen. Eine gesetzliche Rentenversicherung ist trotzdem sinnvoll um die zu schützen, die ansonsten vergessen würden vorzusorgen oder die nicht vorsorgen können. Um letztere kümmert sich die Rentenversicherung aber kaum, von Rentenerhöhung profitieren deshalb vor allem die wohlhabenden Rentner.

Eine Grundsicherung halte ich daher für keine schlechte Idee. Allerdings darf der Grundbetrag nicht höher liegen als der Betrag, den auch junge Menschen bekommen würden. Eine darüber hinaus gehende Zahlung muss an Einzahlungen gekoppelt werden. Eine Möglichkeit wäre eine sinkende Rendite.

Die „Schwerarbeiterpension“ halte ich ich dagegen nicht nur für bürokratisch, sondern auch für eine Subventionierung schlechter Arbeitsbedingungen. Besser wäre eine Verbesserung der Erwerbsunfähigkeitsrente und eine teilweise Wiedereinführung der Berufsunfähigkeitsrente.

In jedem Fall muss das Renteneintrittsalter mit der Lebenserwartung steigen. Außerdem müssen die oben beschrieben Verbesserungen finanziert werden durch Kürzungen bei den hohen Renten. Wenn wer gut verdient kann selbst vorsorgen – oder es lassen, wenn er das Geld lieber gleich aufgibt.

Deine Polemik gegen Politiker, Beamte und Richter halte ich ebenfalls für unangemessen. Die Pension ist natürlich deutlich höher als die Rente, dafür sind die Gehälter niedriger als in der Privatwirtschaft. Außerdem erhalten viele Beschäftigte eine Betriebsrente. Wobei ich eine Gehaltserhöhung im Gegenzug zu einer niedrigeren Pension durch aus für eine gute Idee hielt. Das würde nicht nur die Diskussion um Rente vs. Pension entschärfen, sondern auch helfen gute Mitarbeiter zu gewinne. Die orientieren sich meist nämlich mehr an den Gehältern als an den Pensionen. Außerdem wäre es jenen Beamten gegenüber gerecht, die keine Pension erhalten.

Deine implizit im Kommentar verbreitete Alarmstimmung ist aber nachweislich falsch. Rentner sind, wie gesagt, seltener arm und erhalten aktuell noch eine attraktive Rendite auf ihr eingezahltes Kapital. Im Mittelpunkt von Änderungen müssen daher die Interessen der Jüngeren stehen, die mehr einzahlen und weniger erhalten werden. Außerdem die der Kranken, die keine 20 Jahre lang Rente beziehen, weil sie zuvor sterben.

Die GRV ließe sich wesentlich gerechter ausgestalten: Menschen mit belastenden Tätigkeiten sollten früher in Rente gehen können (siehe in Österreich die „Schwerarbeitspension“). Alle versicherungsfremden Leistungen sollten endlich voll aus Steuermitteln erstattet werden. Dazu sollten auch Ausgaben für Renten zählen, die länger laufen, als z.B. 17 Jahre. Und zu guter Letzt sollte es eine aus Steuern finanzierte Mindestsicherung geben, bei der nur das Einkommen, aber nicht das Vermögen geprüft wird (siehe auch Österreich „Ausgleichszulage“).

Vom sehr viel höheren Rentenniveau in Österreich ganz zu schweigen.

Aber da Beamte, Richter und Politiker bestens auf Steuerzahlerkosten abgesichert sind und dafür fast nichts zahlen, haben sie natürlich kein Problemverständnis dafür. Im Gegenteil: Von der Politik wird es allen Ernstes als „Entlastung der jungen Generation“ verkauft, dass sie das Äquivalenzprinzip der GRV gestärkt hat. Das klingt doch viel schöner als „Entsolidarisierung“.